Suite à nos articles sur la bulle spéculative des tulipes hollandaises et sur la crise de la dette Grecque vous étiez quelques uns à vous interroger sur les différentes techniques de spéculation qui sont à l’origine des dérives que l’on connait. Cet article recense les principales ficelles permettant de spéculer dans les systèmes boursiers d’aujourd’hui. Sans être un « manuel du boursicoteur » clé en main, il a pour but d’aider à comprendre la spéculation.

Pour commencer rappelons que les marchés financiers sont des lieux intégrés et interconnectés dans lesquels sont échangés des capitaux. Ces capitaux peuvent être des taux d’intérêts (i.e. le marché de la dette), des monnaies (i.e. le marché de change), des actions ou bien des matières premières.

La valeur des capitaux échangés (ou « cotation ») dépend ensuite du rapport entre l’offre et la demande. Plus il y a d’acheteur, plus la valeur monte. Inversement, plus nombreux sont les vendeurs, plus cela fait baisser le cours. Tout principe de spéculation repose donc sur l’anticipation d’une rupture dans l’équilibre de l’offre et de la demande, qui ferait varier la cotation dans un sens ou dans l’autre.

Ajoutons que les marchés financiers sont un domaine ou les notions de temps réel et de niveau d’information sont très importants. C’est pour cela que de nombreux efforts ont été menés dès les années 90 pour intégrer toutes les bourses à un système global informatisé, qui réponde en temps réel aux cotations des traders, qu’ils soient humains ou robots (logiciel de spéculation).

1/ Spéculation à la hausse

La spéculation à la hausse est le cas le plus simple, et le premier auquel on pense. Il consiste à acheter des titres avant qu’ils ne montent et de les revendre ensuite pour réaliser une plus-value :

- Achat de titres à un taux « faible »

- Montée du cours sur ces titres

- Revente des titres à taux plein avant leur baisse

Le fait d’acheter des titres (étape 1) déséquilibre le rapport entre l’offre et la demande en faveur des acheteurs et fait par conséquence monter le cours. Dans un premier temps la prédiction est donc une prophétie auto-réalisatrice. Le fait même de spéculer à la hausse sur un titre entraine mécaniquement sa hausse. Avec un effet pyramidal : les derniers à acheter avant que ça ne baisse perdent de l’argent en achetant des titres sur-valorisés.

Tout réside dans l’anticipation de la fin de la hausse et le choix du bon moment pour vendre. Lorsque l’on est un gros acteur du marché, il faut aussi savamment doser le nombre d’actions à acheter en étape 1 ainsi que leur calendrier d’achat : que l’on en achète trop et tout le monde comprendra le type d’opération que l’on cherche à réaliser en faisant monter artificiellement le cours. Inversement, que l’on achète insuffisamment d’actions et cela n’amorcera pas de mouvement d’achat de masse souhaité vers « le cours qui monte ».

Ainsi, si un opérateur important lance une opération de spéculation à la hausse et que le cours de l’action baisse (ex: mauvaise anticipation), il aura alors intérêt – s’il en a les moyens – à acheter plus d’actions pour espérer faire remonter le cours et lancer un mouvement vers l’achat. Ce qui bien entendu élargira sa prise de risque. Cela a un effet pervers de type casino : « tant que je ne gagne pas, je mise ».

2/ Spéculation à la baisse

La spéculation à la baisse repose sur deux principes :

- la vente à découvert (ou shorting) : c’est à dire le paiement différé d’un achat de titre. Ex: je t’achète aujourd’hui une action que je te payerai dans 15 jours au cours qu’il aura à ce moment là

- la possibilité de vendre ce que l’on ne détient pas encore

La logique est la suivante : un trader vend un titre qu’il ne possède pas, il attend que le marché baisse, puis achète ce titre à un tarif plus bas que celui auquel il l’a vendu :

- Vente de titres que l’on ne détient pas encore

- Baisse du cours sur ces titres

- Achat en différé des titres que l’on a vendu

Comme pour la spéculation à la hausse l’anticipation est auto-réalisatrice : le fait même de spéculer à la baisse sur un titre entraine mécaniquement sa baisse. Car la vente de titres à l’étape 1 en influant sur le rapport offre/demande entraine leur baisse.

Le danger de la spéculation à la baisse réside dans le risque de « squeeze » : au final si l’action monte le spéculateur qui a misé sur une baisse sera toujours obligé de l’acheter, ce qui en outre la poussera mécaniquement à la hausse. Une baisse est toujours bornée par la valeur nulle, alors que la hausse du cours peut véritablement atteindre des sommets. Une mauvaise anticipation de baisse peut donc faire perdre des sommes d’argent bien plus importantes que l’inverse.

Si une de ses prédictions de baisse tarde à se réaliser à l’approche du terme de la vente à découvert, un opérateur qui en a les moyens peut toujours essayer d’appeler la baisse et d’influer sur les cours. Il continuera pour cela à vendre des titres en différé pour espérer lancer un mouvement à la baisse, ce qui augmente naturellement sa prise de risque. Et comme pour la spéculation à la hausse – mais dans une logique symétrique – cela entraine des comportements pervers de type casino : « tant que ça ne baisse pas, je vends ». Gare au moment ou il faudra acheter ! Une vente à découvert de 15 jours s’interprète un peu trop souvent par les plus gros opérateurs comme un délais de 15 jours pour faire baisser le cours par tous les moyens. La rumeur est couramment utilisée.

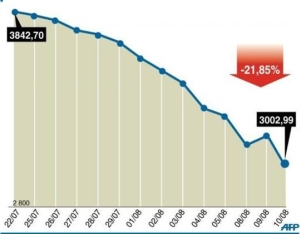

Selon beaucoup d’économistes et d’analystes, la spéculation à la baisse et les ventes à termes sont les principales causes de la chute des Bourses de ces derniers mois. De leur coté les traders les estiment « nécessaires pour éviter les survalorisations » (Le Monde).

En résumé il faut bien voir tout cela en perspective : tous les opérateurs de marché s’observent en permanence et tentent d’interpréter le moindre signe avant coureur de l’une ou l’autre de ces stratégies de la part d’un de leur concurrent. Tout est dans une logique de bluff et de message à faire passer aux autres. L’essentiel est de savoir en combien de bandes vont s’effectuer chaque coups… De plus ces techniques de spéculation sont à analyser au regard des phénomènes de masse. Plus vous êtes gros, plus vous êtes en mesure d’influencer les marchés et mieux cela fonctionne. L’alliance (secrète) entre macro-opérateurs pour une opération est donc quelque chose de courant.

Pour un particulier en revanche, la spéculation en bourse relève du hasard au milieu des combines des opérateurs les plus importants (fonds de placement, fonds de pension, États…). C’est un peu comme si vous vous présentiez à une table de poker, avec le plus petit tapis, face à des champions de bluff et de statistiques… Si on vous laisse gagner au début, c’est pour vous mettre en confiance et vous amener à miser plus (sic). En réalité on est dans le domaine du jeu d’argent, pas de l’économie.

En conclusion nous remarquerons que sans instabilité des marchés financiers point de spéculation possible. Les traders tirent leurs revenus des échanges de titres. Donc plus il y a de mouvements de capitaux, plus il y a matière à spéculer dessus. Il n’y a donc pas à s’étonner que les marchés glissent chaque jour un peu plus vers l’instabilité, et que des mesures aussi déstabilisatrices que les ventes à terme soient toujours autorisées et non règlementées. Le problème étant que cette instabilité se fait toujours au détriment de l’économie réelle…

Sources :

- Wikipédia : Le marché financier

- Le Monde : Charles, trader : « la spéculation à la baisse est nécessaire »

- Eco Web : Spéculation à la hausse et à la baisse

Ping : Goldman Sachs « Life is short, make the most of it!

Ping : L’avenir du cacao en Côte d’Ivoire - Bonds and Shares